- 热搜词

丽星娱乐网站-福耀玻璃2021年一季报:归母净利同比增85.94% “陆股通”大幅加仓

4月15日,福耀玻璃(600660,SH)发布2021年一季报,今年一季度,福耀玻璃实现营业收入约57亿元,同比增长36.82%;归属于上市公司股东的净利润约8.6亿元,同比增长85.94%。

《每日经济新闻》记者注意到,今年一季度福耀玻璃的股价有不小的回调。然而,值得注意的是,港交所全资香港中央结算有限公司(以下简称陆股通)在一季度对福耀玻璃净增1026万股,其中,渣打银行通过“陆股通”对福耀玻璃大幅加仓。

不少卖方机构对福耀玻璃的前景表示看好,主要有两点原因,第一是单车玻璃使用面积的增大;第二是福耀玻璃并购的铝亮条资产整合基本完毕,有望成为接下来的业绩增长点。

毛利率上升6.15个百分点

今年一季度,福耀玻璃的营业总收入同比增加15.4亿元,同比增长36.82%;营业总成本同比增加了10.8亿元,同比增长29.57%。营业收入的增速快于营业总成本的增速,是福耀玻璃归母净利润强劲增长的一个主要原因。

“营业收入增加主要是因为汽车市场复苏以及公司加大营销力度所致。”福耀玻璃解释称。

事实上,若扣除下述不可比因素——汇兑损益,福耀玻璃本报告期利润总额同比增长102.79%。2021年一季度,福耀玻璃的汇兑损失为人民币7032.38万元,2020年同期汇兑收益为人民币7168.47万元。

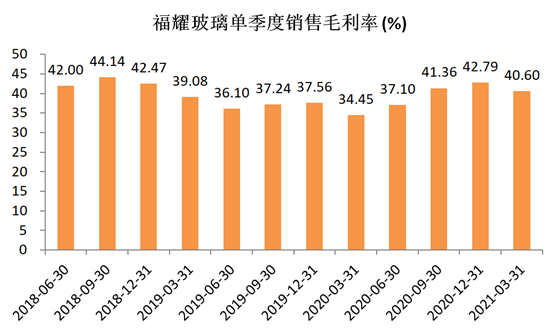

数据来源:Wind,记者制图

相应的,福耀玻璃的毛利率同比也有大幅提升。Wind数据显示,今年一季度福耀玻璃的毛利率为40.6%,去年同期为34.45%,今年一季度同比上升6.15个百分点。

事实上,福耀玻璃的毛利率自去年二季度以来就在逐步抬升。中原证券在研究报告中认为,毛利率回升的主因为“产能利用率提升驱动毛利率边际改善”。中原证券表示,2020年上半年受到疫情影响,汽车玻璃销售收入减少,折旧、摊销占营收比重加大。从2020年下半年开始汽车行业加速复苏,产能利用率提升。

按营业总成本的构成看,福耀玻璃的营业成本同比增速为24%、销售费用同比增速为32.73%、管理费用同比增速为10.69%、研发费用同比增速为56.32%、财务费用同比增速为297.49%。

对于上述成本费用的变化,福耀玻璃解释称,销售费用增加主要是因为营业收入增加,相应的运费及包装费等费用增加所致。研发费用增加主要是因为公司进一步加强研发项目管理,持续研发创新,推动公司技术升级及产品附加值提升。

股价回调 “陆股通”加仓

今年以来,福耀玻璃的股价出现了明显回调。从1月25日最高65.81元/股回调至4月15日收盘44.30元/股,回调幅度约33%。

Wind数据显示,福耀玻璃的十大股东中,招商银行股份有限公司-睿远成长价值混合型证券投资基金退出前十,河仁慈善基金会和中国证券金融股份有限公司的持股数量有所减少。“陆股通”和中国农业银行股份有限公司-易方达消费行业股票型证券投资基金持股数量皆比上期有所增加,李海清为福耀玻璃新进前十大股东。

值得注意的是,今年一季度,陆股通对福耀玻璃新增持仓约1026万股。据Wind数据,位列福耀玻璃陆股通龙虎榜前三位的分别为瑞银香港、汇丰银行和渣打银行。截至4月14日,持有福耀玻璃股份参考市值占福耀玻璃总市值分别为1.51%、1.39%和1.16%。

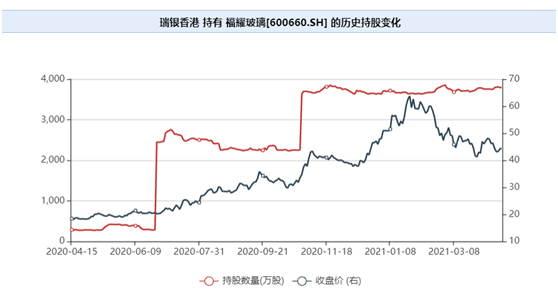

图片来源:Wind截图

Wind数据显示,近一年,瑞银香港两次对福耀玻璃进行大幅加仓,第一次为2020年6月,第二次为2020年10月,随后持股比例基本维持不变。

图片来源:Wind截图

Wind数据显示,今年一季度对福耀玻璃大幅加仓的是渣打银行,这次加仓使渣打银行对福耀玻璃的持股由1300万股左右上升至2800万股左右。

展望未来,多家卖方研究机构对福耀玻璃的业务前景表示看好。中原证券认为,福耀玻璃的高附加值产品占比持续提升,汽车玻璃迎来量价齐升;FYSAM整合初见成效,铝饰件有望成为公司第二增长极。

民生证券认为福耀玻璃未来有三个增长点,分别为汽车天幕市场、铝饰件市场和光伏玻璃市场。民生证券在其研究报告中表示:“公司通过收购实现铝饰件产业链纵深发展,加速由传统汽零部件制造商向完整的智能玻璃方案解决者的转型发展。同时铝饰件与福耀汽玻业务具有高度协同性,增量空间巨大。”

封面图片来源:摄图网

-

凯盈娱乐网站官方网站:澳想协防台湾对抗解放军 网友评论:没

凯盈娱乐网站官方网站:澳想协防台湾对抗解放军 网友评论:没

-

永利402娱乐网站多少:走近冬奥|北京冬奥会多策并举力争实现碳

永利402娱乐网站多少:走近冬奥|北京冬奥会多策并举力争实现碳

-

金沙城3983娱乐网站:综合消息:共享发展机遇 彰显共赢之道——

金沙城3983娱乐网站:综合消息:共享发展机遇 彰显共赢之道——

-

澳门新莆京娱乐网站app:京西南官园“飛泉”刻石获原址保护~

澳门新莆京娱乐网站app:京西南官园“飛泉”刻石获原址保护~

-

威尼斯官方娱乐网站:突发!高空玻璃栈道的玻璃掉了!所幸无人

威尼斯官方娱乐网站:突发!高空玻璃栈道的玻璃掉了!所幸无人

-

电子娱乐网站j:拒绝跨境网络赌博!深圳警方启动主题宣传周活

电子娱乐网站j:拒绝跨境网络赌博!深圳警方启动主题宣传周活

-

电子娱乐网站大平台:中小学将全面实施 艺术素质测评制度~

电子娱乐网站大平台:中小学将全面实施 艺术素质测评制度~

-

金牛娱乐网站wx17 com:三亚一女子高楼阳台外跳舞后坠亡 目击者:

金牛娱乐网站wx17 com:三亚一女子高楼阳台外跳舞后坠亡 目击者:

-

永利国际402娱乐网站:Xinhua Headlines-Xi Focus: Xi leads China's open econ

永利国际402娱乐网站:Xinhua Headlines-Xi Focus: Xi leads China's open econ

-

bc365娱乐网站链接:马来西亚一批发市场单日检测出百余新冠确诊

bc365娱乐网站链接:马来西亚一批发市场单日检测出百余新冠确诊

-

韩国瑜复出布局 名嘴陈挥文:要想通3件事02-19

韩国瑜复出布局 名嘴陈挥文:要想通3件事02-19 -

1欧元甩卖王室城堡给政府,德国汉诺威王子被父亲起诉02-19

1欧元甩卖王室城堡给政府,德国汉诺威王子被父亲起诉02-19 -

因疫情连失亲人打击不断 美国民众欲哭无泪02-19

因疫情连失亲人打击不断 美国民众欲哭无泪02-19 -

美国前女主播接种新冠疫苗后死亡 官方未公布死因02-19

美国前女主播接种新冠疫苗后死亡 官方未公布死因02-19 -

男子抓拍举报占用应急车道18起!交警:已全部录入02-19

男子抓拍举报占用应急车道18起!交警:已全部录入02-19 -

杨幂胸前大深V直播 肩带撑不住北半球露出来了02-19

杨幂胸前大深V直播 肩带撑不住北半球露出来了02-19 -

电影票房破亿 女星脱了全裸辣送福利网嗨爆02-19

电影票房破亿 女星脱了全裸辣送福利网嗨爆02-19 -

印军高官鼓吹边境对峙“获胜” 分析人士:为莫迪政府“政治减02-19

印军高官鼓吹边境对峙“获胜” 分析人士:为莫迪政府“政治减02-19 -

海南离岛免税店春节销售额超15亿元02-19

海南离岛免税店春节销售额超15亿元02-19 -

三明市领导走访调研企业02-19

三明市领导走访调研企业02-19